31 décembre 2020

Ile-de-France : peu de changements en décembre

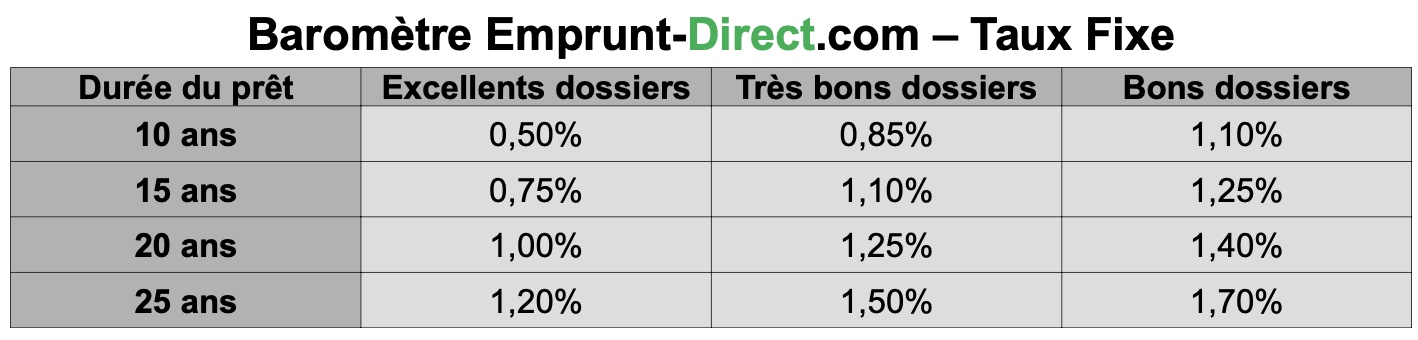

Le mois de de?cembre ne se sera pas traduit par une e?volution majeure des taux de cre?dit immobilier, comme en attestent les bare?mes communique?s durant la pe?riode par les banques partenaires d’Emprunt-direct.com.

Ces dernie?res n’ont pas fait e?voluer en profondeur leurs grilles, les laissant sans re?el changement depuis aou?t. On notera toutefois quelques baisses de l’ordre de 5 points de base et un repli plus marque? pour les pre?ts a? 25 ans.

Concernant la production de cre?dit, le reconfinement de novembre devrait l'avoir sans nul doute affecte?e, du fait d’une baisse des transactions lie?e a? ce dernier et a? l’absence de visites immobilie?res pendant un mois. Intervenu depuis un mois, le rede?marrage des ventes s’ave?rerait bien plus graduel que lors du premier de?confinement, le protocole sanitaire applicable aux visites e?tant bien plus restrictif. La production de cre?dit a? l’habitat qui avait atteint 18,9 milliards d'euros en septembre selon les derniers chiffres de la Banque de France, devrait donc s’e?tioler au cours des prochains mois.

Les banques e?taient en fait dans l’attente, avant ce mois , de la prise de position du Haut Conseil de stabilite? financie?re, un an apre?s avoir e?dicte? des recommandations qui avaient marque? une inflexion majeure sur le marche? du cre?dit. La prise de position du HCSF intervenue il y a quelques jours comprend, certes, des e?le?ments positifs. Une premie?re mesure s'attache au taux d’effort maximal, qui passe de 33 a? 35%. Mais si ceci serait susceptible de permettre a? certains emprunteurs d'ame?liorer leur capacite? d'emprunt, cela ne devrait ne?anmoins concerner qu'un nombre restreint de candidats a? l’accession. Concernant la dure?e d'emprunt, le pe?rime?tre reste la? aussi tre?s limite?, avec une mesure contenue au neuf. Un cre?dit pour ce type de projet pourra ainsi durer 25 ans auquel on peut ajouter deux ans de diffe?re? sur le neuf, soit 27 ans au plus. Sur ce point, aucun changement re?el ne devrait e?tre observe?.

L'autre mesure en trompe-l'œil est le pourcentage de?rogatoire aux re?gles du HCSF. Ce dernier a annonce? le fixer a? 20%, contre 15% pre?ce?demment. On pourrait penser qu'il s'agit la? d'un assouplissement de la position du Haut Conseil. Or, les chiffres de l’ACPR montrent que, dans les faits, le pourcentage de?rogatoire re?el applique? par les banques est de 21 %. Ainsi, du fait du futur caracte?re contraignant des re?gles e?dicte?es par le HCSF, le pourcentage de 20% applicable n'est en rien un assouplissement, mais pluto?t une mise en cohe?rence des futures re?gles a? la re?alite?. Car c’est la? un point central de nature a? inquie?ter : on passe d'une incitation, d'une recommandation, a? un re?glement. Le HCSF a en effet indique? qu’il « compte en outre adopter, a? l’e?te? 2021, une mesure permettant de donner a? la recommandation un caracte?re juridiquement contraignant ».

Certains dossiers profiteront certes des dernie?res de?cisions du HCSF, mais le contexte ge?ne?ral reste restrictif. La hausse de l'endettement prive?, qui avait motive? les recommandations, s'est amplifie?e ces derniers mois. La progression du cou?t du risque observe?e chez les e?tablissements bancaires motive les autorite?s prudentielles a? faire preuve de rigueur, et devrait contraindre les banques a? appliquer une certaine se?lectivite? dans leurs pratiques au cours des mois a? venir.